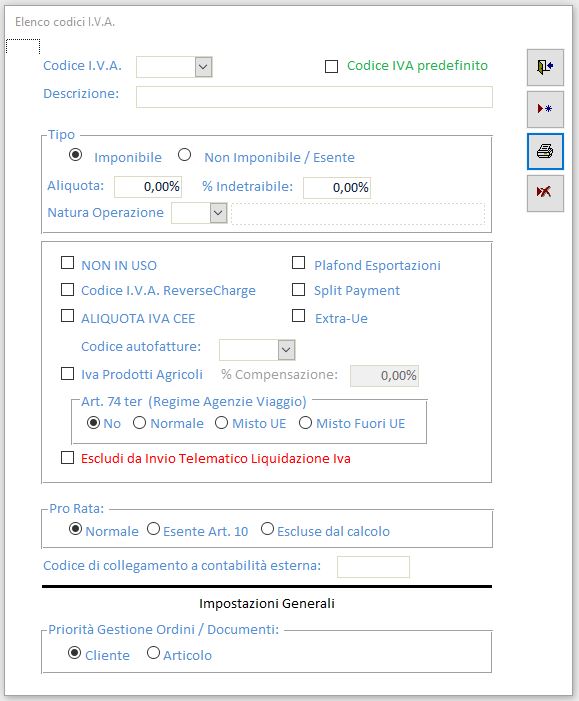

Attraverso tale maschera si codificano le aliquote IVA da utilizzare in fatturazione e in contabilità.

- Codice IVA: in questo 1° campo si inserisce una sequenza di caratteri alfanumerici (4 caratteri) alla quale agganciare l’aliquota. A fianco del campo vi è una freccia, cliccandola è possibile accedere all’elenco con tutti i codici inseriti e la relativa descrizione.

- Codice IVA predefinito: l’aliquota impostata come predefinita comparirà in automatico nella gestione articoli al momento dell’inserimento di un nuovo articolo, in anagrafica clienti e fornitori.

Nota: introdurre un codice prima di poter inserire tutte le altre informazioni che lo riguardano. (Premendo F3 si effettua la Ricerca ).

(Se si scrive il 1° carattere di un codice già inserito il campo evidenzierà l’intero codice o comunque il 1°codice che inizia con tale carattere).

- Descrizione: campo ad uso interno di 30 caratteri alfanumerici dove si descrive l’aliquota IVA inserita.

- Tipo: è possibile definire la tipologia del codice IVA : imponibile (dato in automatico), non imponibile/esente. Queste sono 2 tipologie di operazioni IVA: le operazioni imponibili sono quelle soggette ad imposta; le operazioni non imponibili/esenti non sono soggette a imposta, sono comunque soggette a fatturazione ma l’imposta non viene calcolata perché operazioni extra-territoriali (esportazioni); o per ragioni di opportunità economico-sociali (assicurazioni, servizi di vigilanza, ecc.).

- Aliquota: si inserisce il valore percentuale dell’aliquota (nel caso in cui sia imponibile).

- Indetraibile: percentuale di indetraibilità dell’IVA, se impostata verrà gestita automaticamente in fase di registrazione contabile.

- Natura operazione: obbligatorio compilare nel caso di tipologia IVA impponibile/esente. Codici natura da N1 a N7 (ulteriormente suddivisi con i nuovi tracciati del 2020). Campo obbligatorio per fatturazione elettronica ed esterometro.

- Non in uso: per “parcheggiare” il codice non visualizzandolo più all’interno del programma.

- Plafond esportazioni: si abilita tale opzione per le imprese che operano all’estero che non possono superare un tetto massimo di imponibile sulle operazioni di acquisto esenti da imposta (Plafond). Attraverso questa opzione, che viene definita nella maschera “altre impostazioni” nel modulo di contabilità, il programma avvertirà quando si raggiunge questo tetto massimo.

- Codice IVA Reverse charge: l’imposta sugli acquisti di rottami di gioielli d’oro, destinati a essere sottoposti al procedimento industriale di fusione e successiva affinazione chimica per il recupero del materiale prezioso contenuto, può essere assolta facendo ricorso al meccanismo del reverse charge, questo campo identifica appunto tale operazione.

- Split payment: indica la scissione dei pagamenti della pubblica amministrazione, se abilitato, non viene considerata l’IVA calcolata in liquidazione.

- Aliquota IVA CEE: tale campo è a disposizione per quelle aziende che effettuano scambi di beni con Stati membri della Comunità Economica Europea, attivando questa opzione si avvertirà il programma che l’aliquota IVA interessa tali operazioni CEE e che quindi utilizzandola interesserà anche il modulo IntraCEE.

- Extra-UE: se spuntato verrà applicata la corretta tipologia di documento in fase di esportazione del tracciato dell’esterometro.

- Codice autofatture: nel caso di fatture intracomunitare si imposta il codice IVA da attribuire alle autofatture (F3 per la ricerca), se non compilato il programma attribuirà lo stesso codice utilizzato nelle registrazioni delle fatture di acquisto.

- Iva Prodotti Agricoli: per gli utenti che svolgono la loro attività nel settore agricolo. Nel regime speciale per le cessioni di prodotti agricoli, al momento della dichiarazione annuale IVA non si porta in detrazione degli importi da versare (IVA incamerata con le vendite) l’IVA eventualmente pagata con le fatture di acquisto, ma si versa l’importo determinato dalla differenza tra l’aliquota normale IVA, applicata all’ammontare imponibile delle operazioni di cessione dei prodotti agricoli, e quella definita di compensazione specifica.

- % Compensazione: percentuale di compensazione iva da detrarre all’aliquota, la differenza risulterà essere l’importo da versare.

- Art 74 Regime agenzie di viaggio: da impostare solo nel caso di questa particolare categoria.

- Escludi dall’invio tele…: se selezionato il codice IVA non viene considerato nel computo delle operazioni passive (VP3) in liquidazione IVA e nella comunicazione IVA trimestrale (esempio il fuori campo IVA).

- Pro Rata: nel caso di gestione del Pro Rata abilitata (nell’impostazione dei registri) è possibile specificare particolari casi di esenzione.

- Codice collegamento contabilità esterna: inserire il codice IVA del fornitori in caso di contabilità gestita esternamente.

- Impostazioni generali: è possibile impostare, per un determinato codice IVA, la priorità, se considerare quindi il codice IVA dell’anagrafica cliente (gestione di default) oppure quello definito in anagrafica articolo.

Blog News

Blog News Download DEMO

Download DEMO E-Commerce DEMO

E-Commerce DEMO Sito Ufficiale di Dinamico

Sito Ufficiale di Dinamico

2 risposte a CODICI IVA